Neste ano, a dupla terá alguns de seus maiores desafios até agora, enfrentando uma concorrência mais feroz e melhor financiada do que já foi em uma década

Entrada da sede da Meta, em Menlo Park, na Califórnia (EUA): receita de publicidade da empresa foi afetada por regras mais duras de privacidade em smartphones da Apple (Josh Edelson/AFP/Getty Images)

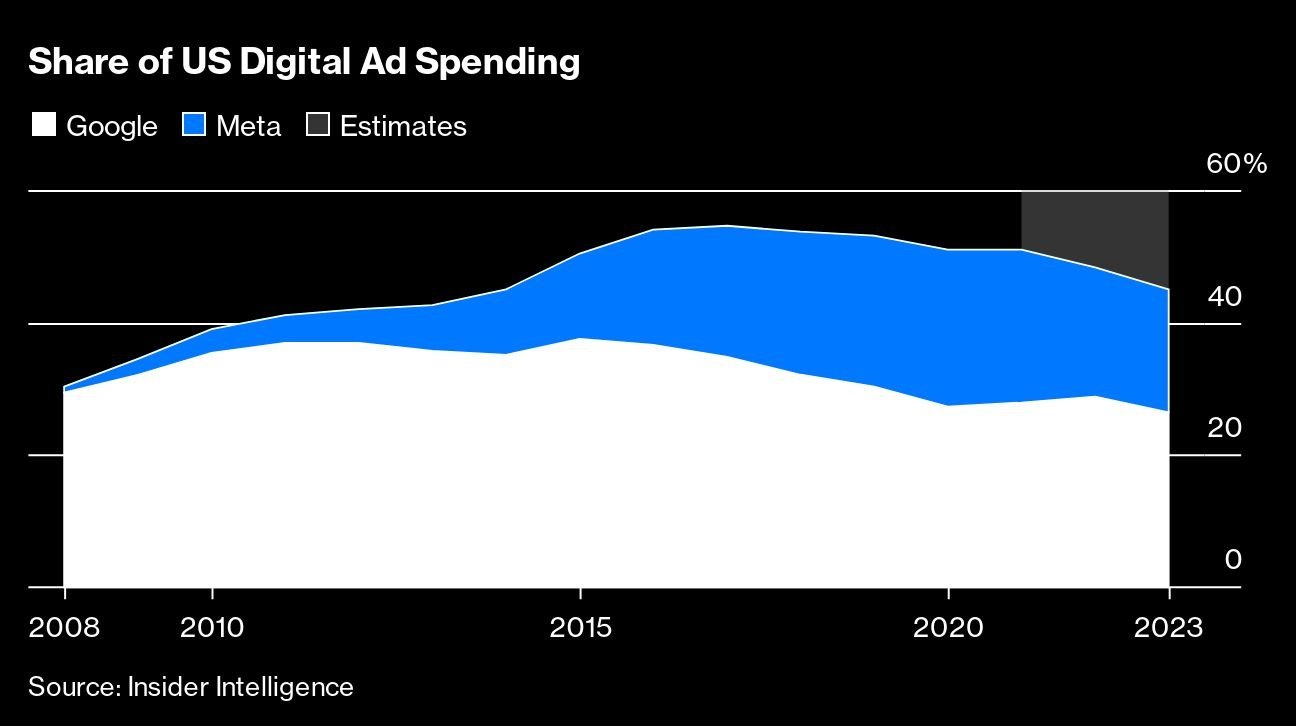

Durante mais de meia década, a Alphabet e a Meta têm dominado o mercado de publicidade digital — a máquina de dinheiro que financia a internet moderna. As duas empresas capturaram mais da metade de todos os dólares gastos em anúncios online, ano após ano, a tal ponto que concorrentes e reguladores temiam que não houvesse um modo realista de pôr fim ao domínio delas.

Neste ano, a dupla terá alguns de seus maiores desafios até agora, enfrentando uma concorrência mais feroz e melhor financiada do que já foi em uma década. Alphabet e Meta ainda estão tentando se recuperar de uma mudança na política de privacidade da Apple que atrapalhou a eficácia de seus anúncios nos iPhones.

Esta alteração abriu uma janela num período em que os principais concorrentes das duas empresas estão atraindo anunciantes mais depressa do que nunca. Na lista estão nomes como:

● Amazon

● Apple

● Netflix

● TikTok

● Walmart

Enquanto isso, uma economia arriscada está tornando os profissionais de marketing mais receosos, deixando essas rivais formidáveis lutando por uma pilha de dinheiro que não parece mais ter a garantia de que irá crescer pra sempre.

“Estamos num mundo em que os players dominantes do mercado de alguns anos atrás não têm a mesma previsão de crescimento que tiveram historicamente”, diz CJ Bangah, diretora da PricewaterhouseCoopers focado em publicidade.

“Também estamos vendo novos provedores entrar no espaço e devorar o compartilhamento muito, muito rapidamente”. Ela diz que isso poderia “em tese, render uma lista diferente de concorrentes saindo por cima”.

O que está por trás da concorrência mais acirrada

A Insider Intelligence estima que a participação da Meta e da Alphabet na receita de publicidade digital nos EUA, o maior mercado, tenha ficado abaixo de 50% no ano passado, a primeira vez que isso aconteceu desde pelo menos 2015.

A Meta registrou seus dois primeiros trimestres de queda de receita em 2022, e as vendas da Alphabet contrariaram as estimativas dos analistas por três trimestres consecutivos, o maior período de surpresas negativas desde 2015. A consultoria prevê que as duas empresas vão continuar a perder terreno em 2023.

É um revés e tanto para duas empresas que se tornaram dominantes o suficiente para atrair o escrutínio dos agentes antitruste dos EUA. Ambas construíram impérios reunindo dados de usuários e usando-os para segmentar e personalizar anúncios, mudando a equação do marketing online para todo mundo, desde marcas globais até pequenas empresas.

A Meta se expandiu além do Facebook adquirindo o Instagram e o WhatsApp, criando um negócio de publicidade que alimentou a ascensão de centenas de marcas diretas ao consumidor, e o mecanismo de busca do Google, que é da Alphabet, deu aos profissionais de marketing um meio de colocar seus produtos na frente das pessoas no momento em que elas estavam mais propensas a clicar no botão “comprar”.

A Apple causou um grande baque neste modelo em 2021, quando lançou a Transparência no Rastreamento de Apps. O recurso acabou tornando o marketing online menos eficaz, dando aos usuários da Apple mais controle sobre como compartilhavam seus dados, tornando mais difícil para as empresas segmentar usuários e rastrear anúncios.

Isso tem sido especialmente doloroso para marcas menores — a maioria dos anunciantes —, que não têm orçamento para pagar anúncios de TV e dispunham de poucos jeitos com bom custo-benefício para alcançar os clientes.

Uma nova ameaça ao negócio de anúncios da Meta surgiu recentemente na Europa, quando os órgãos reguladores disseram que a empresa exigia de modo ilegal que os usuários concordassem em permitir que a empresa usasse seus dados para anúncios personalizados.

Dois novos tipos de anúncios baratos o suficiente para serem viáveis para marcas menores devem estar em alta este ano:

● Promoções em sites de ecommerce

● Plataformas de streaming de TV

-(Bloomberg Businessweek/BLOOMBERG BUSINESSWEEK)

Para onde vai o mercado de publicidade

O GroupM, gigante da publicidade e das mídias, espera que a receita de publicidade no comércio eletrônico aumente 10% e que a receita de publicidade em streaming aumente 18% em 2023, na comparação com uma alta morna de 4,6% no mercado global de publicidade, para US$ 858,6 bilhões.

Os anúncios de ecommerce devem representar 14% de todo o mercado global de anúncios, com US$ 121,9 bilhões em receita neste ano, de acordo com o GroupM, acima dos 7% de cinco anos atrás.

Isso porque os varejistas online têm conversado com os profissionais de marketing sobre a possibilidade de colocar anúncios para os clientes quando eles já estiverem comprando, ao mesmo tempo que ajudam as empresas a segmentar os clientes com dados sobre compras anteriores. No rol de quem faz isso estão:

● Amazon

● Target

● Walmart

Lojas de marcas, banners e colocações em destaque para termos de pesquisa estão surgindo em seus sites, acessíveis até mesmo a pequenas marcas que outrora poderiam ter preferido redes sociais.

Os anúncios de comércio eletrônico decolaram de fato durante a pandemia, à medida que os profissionais de marketing procuravam um aumento nas compras em sites de varejistas online.

Quando os profissionais de marketing viram que os anúncios funcionavam, ficaram por perto, diz Kate Scott-Dawkins, diretora global do grupo de business intelligence do GroupM.

“Esperamos que especificamente o varejo cresça mais depressa do que o digital como um todo”, diz ela. “Essas empresas estão adicionando inventário de anúncios, produtos de anúncios e formatos de anúncios que estão ajudando a continuar a contribuir para esse crescimento”.

Quem mais cresce no setor

O nicho de mercado que mais cresce, embora a partir de uma base menor, é o do streaming de televisão, que o GroupM projeta que vá trazer US$ 23 bilhões em 2023. Os profissionais de marketing querem estar onde o público está, onde as pessoas gastam seu tempo.

Quando se trata de TV, os programas mais movimentados e que despertam mais conversas foram os das plataformas de streaming, não os da TV tradicional, diz Scott-Dawkins. Se Netflix, Disney e outros provedores de conteúdo e canais menores, como o Pluto TV, conseguirem continuar a atrair espectadores, eles terão mais oportunidades de vender anúncios para mostrar a esse público.

As plataformas de streaming de TV variam em quão bem podem personalizar anúncios e rastrear espectadores. No mínimo, elas conseguem restringir o público com base nos favoritos da categoria dos espectadores e nos programas que assistem.

O fornecedor de dispositivos de streaming para TVs Roku deu um passo adiante, adquirindo uma divisão da empresa de classificação de TV Nielsen que pode ajudar a colocar anúncios personalizados.

Embora muitos canais de anúncios tenham plataformas de autoatendimento, ainda há um nível de conhecimento necessário para se saber o que é um bom anúncio para uma TV conectada em relação a anunciar no site do Walmart.

Mais fragmentação entre plataformas de publicidade também pode abrir oportunidades no mercado de tecnologia de publicidade, de acordo com Mandeep Singh, da Bloomberg Intelligence.

Ele diz que a Trade Desk e as pequenas empresas de tecnologia publicitária, além das agências que podem ajudar a gerir e otimizar em que lugar as marcas gastam o seu dinheiro, poderão ter um grande 2023.

“Os jardins murados dominavam, só que agora os jardins murados não estão mais funcionando”, diz Singh.

“Vamos ter muitos anunciantes expandindo seus ecossistemas de anúncios. Há espaço para intermediários em termos de ajudar você a escolher a plataforma mais relevante para seu negócio e seus dólares de anúncios, dependendo do produto que você estiver tentando vender”.

Tradução por Fabrício Calado Moreira

*Exame